Entre el rebote después del desplome de 2020 y el impacto de la segunda ola de contagios de Covid-19, la industria automotriz en la Argentina vislumbra un año con signo positivo. Con un incremento de las ventas en el mercado interno, la maduración de iniciativas de inversión anunciadas y ejecutadas en los últimos años –que implican la producción de nuevos modelos–, y la expectativa por la recuperación económica de Brasil –principal destino de las exportaciones–, las terminales que operan en el país y las empresas autopartistas proyectan una recuperación de la actividad que, de todas formas, llevará a un nivel de producción que estará lejos de los picos de la década anterior y que mantendrá elevada la capacidad ociosa en las plantas fabriles.

Al mismo tiempo, hay factores que prenden luces de alerta y que podrían obligar a hacer revisiones a la baja de los cálculos que manejan las empresas del sector. Esos factores son: el control de las importaciones; las restricciones en el acceso a divisas dispuestas por el Banco Central, que afectan la adquisición de insumos; el abastecimiento de autos cero kilómetro producidos en el exterior, y el impacto de la segunda ola de contagios de Covid-19 sobre las variables económicas y la dinámica de trabajo dentro de las fábricas.

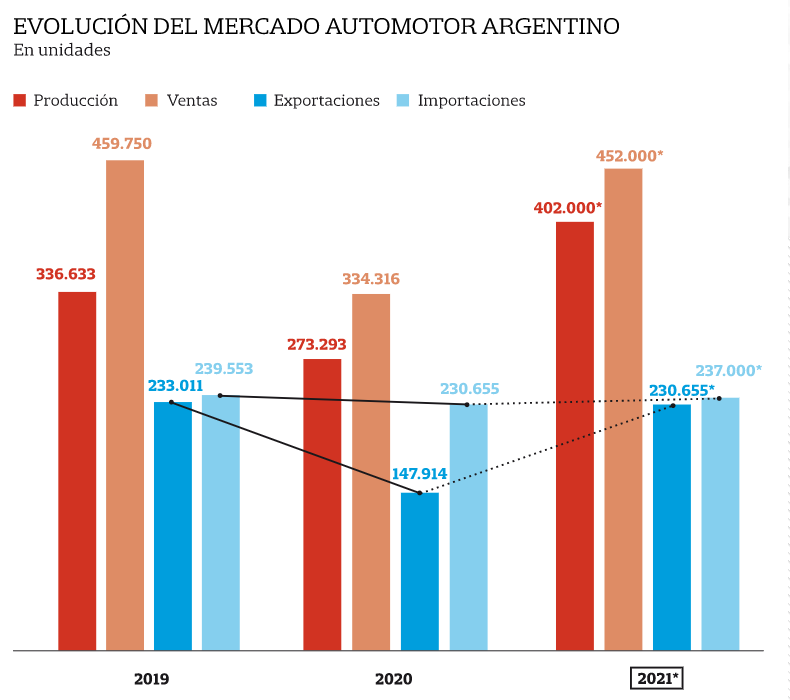

Las miradas coinciden en destacar un contexto de recuperación, con números condicionados porque la comparación se hace con un 2020 marcado por la pandemia y la cuarentena. Según datos oficiales, el año pasado cerró con una caída interanual del 25,5% del número de patentamientos de vehículos (fueron 342.474 unidades, de acuerdo con Acara, la entidad que nuclea a las concesionarias), en un escenario marcado por una cuarentena estricta que implicó el cierre total de las concesionarias y de la actividad de los registros por más de un mes. Para 2021, la expectativa a esta altura del año es que las ventas reboten y crezcan un 35%, con lo cual se llegaría a las 452.000 unidades, una cifra apenas inferior a la marca de 459.592 patentamientos del año 2019.

“Siempre hay que tener en cuenta que todas las comparaciones este año van a estar afectadas por un período atípico. Tuvimos totalmente cerradas la producción y la exportación durante un período, y hubo un mes y medio con ventas mínimas. Teniendo en cuenta eso, vemos un mercado en el orden de las 452.000 unidades, con crecimiento de la producción y de las exportaciones”, dicen en Volkswagen Argentina, empresa que, luego de adaptarla durante 2020, comenzará a fabricar en la planta de Pacheco el SUV Taos. “Trabajamos en dos turnos y con esta incorporación vamos a crecer casi tres veces en producción, en comparación con 2020”, agregan en la firma, que también fabrica en Córdoba cajas de cambios con destino de exportación.

En concreto, el mercado interno podría alcanzar los 420.000 patentamientos de vehículos livianos y utilitarios, que se sumarían a unos 30.000 pesados. “El panorama para este año es bastante alentador. Hay mucha demanda local retenida. El auto se ve como un producto de refugio ante lo que pasa con el tipo de cambio y la inflación. Y si hoy la brecha es estable pero existe, y por otro lado hay una inflación que viene con cierto grado de aceleración respecto de 2020, muchas familias con pesos excedentes van a volcarse a cambiar el auto”, explica Damián Testori, director de la consultora Abeceb, en referencia a las dinámicas de consumo que exhiben los bienes durables como los cero kilómetro.

Los datos del primer trimestre del año muestran esa tendencia, aunque en la comparación ya está el impacto de los efectos del calendario, porque la cuarentena estricta que dejó sin actividad al sector empezó el 20 de marzo 2020. En los primeros tres meses del año se patentaron 116.800 unidades, lo que representa un incremento del 29,1% en términos interanuales.

En General Motors comparten la mirada positiva. “En materia de producción estimamos que el volumen será cercano a las 500.000 unidades, lo que representará un crecimiento del 90% este año. Adelantaremos paradas técnicas programadas, con motivo de las obras en la línea de fabricación para finalizar la inversión de un nuevo vehículo, pero estamos confiados en que podremos incrementar nuestra producción en un 100% y de exportación en casi un 150%”, explican en la empresa.

Sectores que demandan

“Además de la brecha y del exceso de pesos, en toda América Latina la agricultura, la minería y el petróleo son sectores que están yendo hacia arriba más allá de la pandemia. En el campo, el precio de la soja y los rindes hacen que ya tengamos lista de espera dada la demanda”, dice Daniel Herrero, presidente de Toyota Argentina, que fabrica la pickup Hilux en su planta de Zárate, el segundo modelo más vendido del país este año.

“Y hay que entender los cambios de hábito por efecto de la pandemia. Unas cuantas personas han migrado de lo que era el transporte público a usar de vuelta el auto privado”, explica el ejecutivo, que proyecta mantener su objetivo de que la planta trabaje a su capacidad máxima. “En 2021 terminamos en 141.000 unidades, y este año tenemos todas las intenciones de batir récords de producción”, se entusiasma Herrero.

El fortalecimiento de la demanda interna y las restricciones a las importaciones de vehículos son factores que juegan a favor de los modelos fabricados en la Argentina, que crecen en participación si se consideran las ventas en el mercado interno.

Así, en las terminales se entusiasman con un año de recuperación robusta en la producción local, que podría llegar hasta el 50% interanual, aunque aquí también hay que considerar el impacto de la cuarentena en 2020, que llevó a que en abril no se fabricara un solo auto. Según estimaciones de la consultora Abeceb, las terminales locales podrían superar las 400.000 unidades, por encima de las 273.000 de 2020 y de las 336.000 de 2019. En los primeros tres meses del año, según los datos de los fabricantes nucleados en Adefa, se produjeron 65.980 unidades, con un incremento interanual del 35,3%.

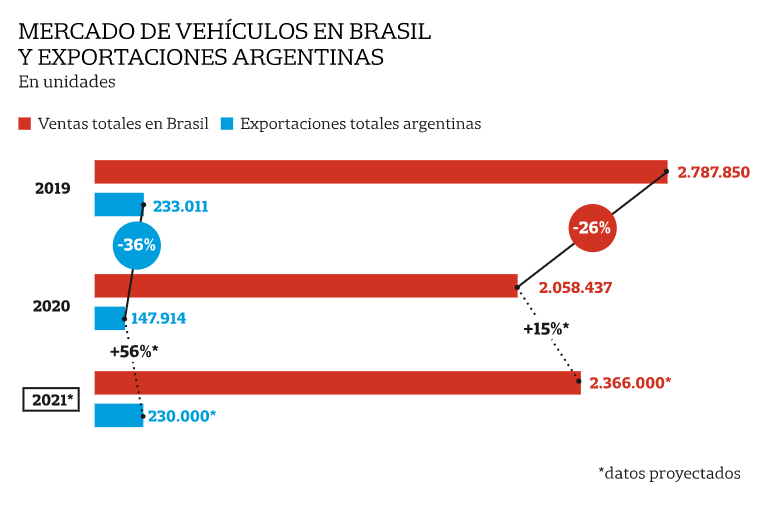

El otro factor clave para la industria es la marcha de la actividad económica en Brasil, que también muestra un pronóstico positivo luego de la caída de 2020, producto de la pandemia y de las medidas de aislamiento. El país, principal destino de las exportaciones de autos de la Argentina, proyecta según Abeceb un crecimiento del 15% interanual en las ventas, con especial dinamismo en el segmento de los comerciales livianos. Este grupo, principal producto de especialización en la industria local, registró un crecimiento del 8,5% en el primer trimestre de 2021.

“Estos primeros meses del año fueron un poco turbulentos por la situación política, pero vemos un crecimiento notorio en el segmento de las pickups”, afirman en Volkswagen. Además, hay dinamismo en otros mercados como Colombia, Perú o Chile, país con el que la Argentina firmó un acuerdo bilateral para exportar 10.000 pickups adicionales. Según estimaciones de Abeceb, este año se podrían superar los volúmenes de exportación previos a la pandemia y cerrar el año en 237.000 unidades (eso representaría un 60% de crecimiento frente a 2020).

“Estamos proyectando como industria un importante crecimiento interanual tanto de ventas como de producción y exportaciones en la Argentina. La planta de Pacheco es la fuente de abastecimiento de Ranger para todos los mercados de Latinoamérica, y destina el 70% de su producción a los mercados de exportación. Para abastecer la alta demanda de Ranger en Argentina y Latinoamérica proyectamos para el año 2021 un crecimiento interanual de la producción de alrededor del 55%”, dicen en Ford Argentina, sobre un creciente ritmo en la actividad desde que ese centro fabril retomó sus tareas en mayo del año pasado. “Actualmente, los volúmenes de producción son 11% mayores a los de prepandemia para lo cual en 2020 incorporamos 320 nuevos empleados”, agregan en la empresa.

La curva de contagios

Mientras tanto, uno de los temas coyunturales que pueden afectar negativamente la actividad es el ritmo de contagios de Covid-19. Si bien en 2020 las terminales retomaron su actividad con protocolos, el avance de la segunda ola ya tuvo su impacto, con terminales que debieron demorar el inicio de su producción o suspender un turno (es el caso de Toyota) por la gran cantidad de casos de coronavirus detectados, que implicaban aislamiento de trabajadores y la imposibilidad de contar con personal para cubrir las tareas necesarias.

“En esta industria, los plazos de entrenamiento al contratar trabajadores no son cortos, y entonces no es fácil reemplazar. Teníamos 450 personas contratadas para estos reemplazos, pero no fue suficiente. Vamos a contratar 100 más, y mientras tanto, el turno que está operativo trabaja con la mayor velocidad de producción. Y hablamos con el sindicato para hacer horas extras y recuperar producción de los turnos que se pierden”, explica Herrero, sobre el escenario en la planta ubicada en Zárate.

La dinámica laboral también se mueve al ritmo de los vaivenes y las proyecciones del sector. En 2020, el conjunto de la cadena automotriz-autopartista tuvo una caída del 4% en el total de trabajadores. Así, fue de 65.520 la cantidad de puestos registrados, según estimaciones de Abeceb. En ese marco, las expectativas del sector, que tiene una capacidad instalada total para producir 1,2 millones de vehículos, indican que el empleo podría expandirse a medida que se desarrollen los proyectos de inversión en curso.

Entre esos planes, se destacan el de la fabricación del SUV Taos de Volkswagen, que comenzará en las próximas semanas; los ya completados por Fiat (por el modelo Cronos) y Peugeot (208). También están los proyectos de Ford en Pacheco (una inversión de US$580 millones para la nueva pickup Ranger, que llegará en 2023) y de General Motors en Rosario (US$300 millones para un nuevo modelo de exportación).

Pero en este punto también impactan las condiciones macroeconómicas, la administración del comercio exterior y el acceso a divisas. Porque más allá de conflictos puntuales, como el bloqueo del puerto de Buenos Aires que la semana pasada, como informó LA NACION, afectó al abastecimiento de insumos y a la actividad en las plantas de las empresas Mercedes Benz y Nissan, existen condicionamientos estructurales.

A mediados de marzo, Renault mantuvo conversaciones con autoridades nacionales y provinciales porque, pese a tener la posibilidad de incorporar 500 operarios para iniciar un segundo turno de producción en su planta de Santa Isabel, no decidía avanzar con sus planes de expansión por no tener garantías de que iba a contar con las divisas necesarias para importar piezas y autopartes.

“El tema de la importación de vehículos está siendo un problema, y con los insumos depende de la balanza que tenga cada terminal entre la importación y la exportación. Si le da positivo, en general el Gobierno es más flexible para que se pueda disponer de divisas, pero cuando es negativa aparecen algunos problemas”, explica Testori, quien detalla que, antes que prohibir la importación, la estrategia oficial es entorpecer la gestión administrativa, con trámites y pasos burocráticos que desalientan el proceso.

Problemas para planificar

“El problema no es la mirada de corto plazo de si vas a tener o no las divisas. Las terminales planifican producción y abastecimiento no semana a semana, sino meses hacia adelante. Y las medidas restrictivas son complicadas para esos negocios. Desalientan decisiones de inversión o planes de expansión de mediano y largo plazo”, plantea Testori.

Donde el sector sí evidencia mayores restricciones es en la importación de vehículos cero kilómetro. En 2020, producto del atractivo de la brecha cambiaria, hubo un pequeño boom de ventas de autos de gama media y alta, con la apertura incluso del primer concesionario de la marca británica McLaren en el país. Esa dinámica, que abarataba el precio en dólares de los vehículos, se frenó en parte con las restricciones que aplicó el Banco Central para el acceso a moneda extranjera destinada a comprar bienes suntuarios. Eso sigue afectando la oferta en los concesionarios y provoca demoras en la entrega de algunos modelos, que incluso se extiende por varios meses.

Entre licencias no automáticas y el sistema de monitoreo de importaciones, el Gobierno armó su esquema de administración del comercio exterior. Para este año se proyecta un volumen de operaciones de autos llegados del exterior menor al del año pasado, cuando ingresaron 231.000 unidades. Según datos de Abeceb, la compra de vehículos que vienen de afuera cayó un 9% en los dos primeros meses de este 2021.

Al mismo tiempo, subió el precio de los modelos usados recientes, que en algunos casos se ubica apenas por debajo del valor de los autos nuevos. “Al final del día, todo termina siendo oferta y demanda. Y cuando hay restricción de oferta a los nuevos, sigue el poco usado, que se revaloriza mucho. En el pico de la brecha, había usados muy caros y cero kilometro muy baratos en dólares”, afirma Testori.

Fuente: lanacion.com.ar