Comunicaciones Judiciales y Administrativas durante la Pandemia COVID19

El Dr. Fernando Daniel Malvestuto es Interventor del Registro Seccional Cañada de Gómez N° 2 y “B”, en la provincia de Santa Fe. Habiendo publicado ya seis artículos en nuestra Web (Ver Aquí), hoy presenta su primera colaboración de este difícil año 2020, ya analizando la ayer dictada Circular DANJ N° 1/2020

El contexto de emergencia:

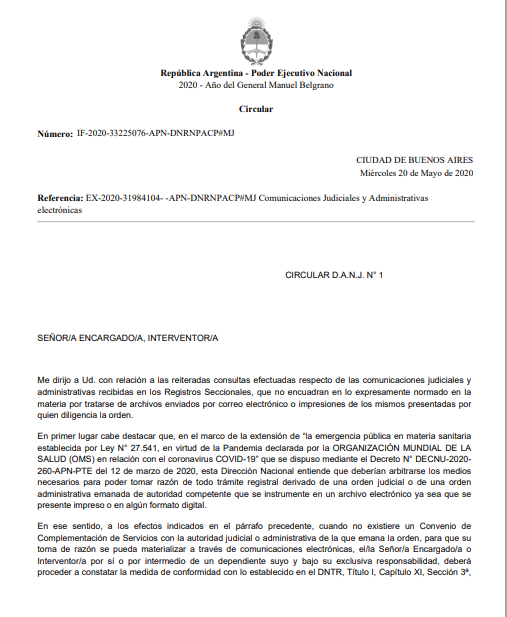

Mucho no hace falta aclarar respecto al contexto nacional y mundial en el que se emite la normativa que estamos comentando, pero tal como cita la Circular DANJ N° 1/2020 en cuestión, la misma es dictada en el marco de “la emergencia pública en materia sanitaria establecida por la Ley N° 27.541, en virtud de la Pandemia declarada por la ORGANIZACIÓN MUNDIAL DE LA SALUD (OMS) en relación con el coronavirus COVID-19 que se dispuso mediante el Decreto N° DECNU-2020-260-APN-PTE del 12 de marzo de 2020…”.

Es en dicho marco de emergencia sanitaria que todos los poderes del Estado y en todos sus niveles han ido sancionando normativa y procedimientos específicos para tratar de encuadrar diversas situaciones que se ven impedidas o modificadas por el aislamiento social, preventivo y obligatorio dispuesto por el Decreto N° 297/2020.

Luego de la reapertura de los Registros Seccionales por parte de la DNRPA a partir del día 22 de Abril pasado, en nuestro ámbito registral también nos hemos ido encontrando con diversas circunstancias que impiden llevar a cabo nuestras tareas habituales como consecuencia de dicho marco de aislamiento o por el no funcionamiento completo de otras reparticiones públicas.

Ello ha llevado a que desde Dirección Nacional se fueran dictando algunas Disposiciones y Circulares para ir atendiendo las distintas particularidades que se fueron suscitando, y, en la Circular DANJ N° 1/2020 que nos compete en este artículo, se trató de darle un marco normativo al procedimiento que deben llevar a cabo los Registros Seccionales que reciben comunicaciones judiciales y administrativas que no cumplen acabadamente con todas las formalidades establecidas por el Digesto en el Capítulo XI del Título I.

Como todos sabemos, las formalidades que contempla dicho capítulo del Digesto están previstas teniendo en cuenta que, hasta el momento, la casi totalidad de los oficios judiciales y demás comunicaciones administrativas eran libradas por escrito, con sellos y firmas de los funcionarios autorizados por los códigos de rito correspondientes a cada jurisdicción provincial, o, en todo caso, por las previsiones del convenio de la Ley 22.172.

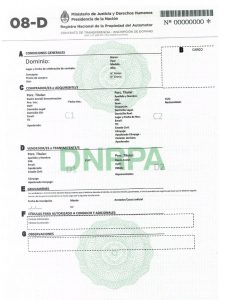

Es por eso que el Art. 5° de dicho Capítulo, Sección 1ra, establece que: “Las comunicaciones aludidas precedentemente, se presentarán con original y DOS (2) copias simples y la Solicitud Tipo correspondiente como minuta.”

El cierre casi absoluto de las oficinas judiciales y reparticiones públicas en todo el país como consecuencia del aislamiento implementado por la normativa nacional, ocasionó que algunas medidas urgentes que se fueron librando en dicho contexto por dichas oficinas (o que se están haciendo en este momento de apertura parcial de las mismas) hayan sido de formas alternativas a la forma impresa, ya sea mediante el envío de emails con firmas digitales o simplemente con impresiones de las mismas por parte de los profesionales autorizados a diligenciarlas.

Las disposiciones de la Circular DANJ N° 1/2020:

Es ante dichas presentaciones que los Registros Seccionales han ido consultando a Dirección Nacional como deben actuar frente a estas situaciones no contempladas, y las respuestas de ésta mediante los tickets han ido conformando criterios de actuación cuya sistematización se intenta plasmar en la Circular DANJ N° 1/2020 ayer circularizada a todos los Registros Seccionales.

La circular en cuestión comienza estableciendo un criterio general de actuación que dispone que “… deberían arbitrarse los medios necesarios para poder tomar razón de todo trámite registral derivado de una orden judicial o de una orden administrativa emanada de autoridad competente que se instrumente en un archivo electrónico ya sea que se presente impreso o en algún formato digital.”

O sea, el principio general es que debe buscarse la manera de poder tomar razón de los mismos.

A renglón seguido, la Circular indica que cuando no existiera algún Convenio de Complementación por medio del cual Dirección Nacional haya acordado con alguna oficina o autoridad jurisdiccional el libramiento y recepción de comunicaciones por medios electrónicos, el Encargado deberá seguir bajo su exclusiva responsabilidad el procedimiento habitual de constatación que se realiza ante medidas que así lo requieren (transferencias ordenadas judicialmente, levantamiento de cautelares, etc), pero en este caso, se entiende que dicha constatación se amplía aún a algunas medidas que por lo general no requieren de constatación (por ejemplo traba de embargos), pero respecto de las cuales resulta necesaria la constatación a los fines de asegurarse de la real existencia de la orden en cuestión dadas las omisiones de las formas normales que deberían presentar según nuestra normativa.

A partir de aquí, la circular ya pasa a analizar algunos supuestos especiales de constatación como podría ser la posibilidad de que el Encargado constate la orden emitida con firma digital mediante la comprobación del certificado digital en cuestión.

Es decir, ante la presentación de un oficio impreso en el que conste que el mismo fue suscripto digitalmente por el funcionario correspondiente, deberá requerirse al presentante que remita al email oficial del Seccional el archivo digital (en formato PDF) que contenga la firma digital inserta que asegura la integridad del documento y la validez de la firma allí estampada.

Por el contrario, si la comunicación oficial fuera recibida directamente al email del Seccional en dicho formato (PDF con firma digital), una vez verificada la firma digital, no sería necesario ningún procedimiento adicional.

En ambos casos, teniendo dicho PDF, el Encargado puede constatar que el certificado utilizando por el firmante esté correctamente emitido por una Autoridad Certificante, y con ello tendría por constatada la medida.

Otro supuesto especial analizado por la circular es cuando algunas jurisdicciones utilicen para validar la identidad del firmante algún código validador, como el que utilizamos diariamente para consultar online el Título Digital de un automotor. En estos casos, validando el código que debe traer la comunicación recibida mediante los procedimientos indicados por la autoridad firmante de la orden en cuestión, podrá darse la misma por constatada.

Finalmente, el tercer supuesto especial contemplado son las comunicaciones judiciales que se envían desde Dirección Nacional a los Registros Seccionales y cuyo aviso de envío es recibido por el sistema ACE, y con los cuales se han encontrado muchos registros luego de la apertura de sus oficinas el pasado 22 de Abril.

Ante esos casos, también deberá llevarse adelante el procedimiento de constatación indicado en la circular, o sea que no debe dejar de constatarse por el simple hecho de haber sido remitidas por la Dirección Nacional.

Para cerrar el análisis de la normativa dictada, el último párrafo de la misma incluye una cuestión arancelaria que se consideró oportuno recordar a los Sres. Encargados.

En ese sentido, la circular nos dice que por más que las comunicaciones sean remitidas por medios digitales o no habituales, ello no implica que no deba dárseles el tratamiento habitual que los mismos llevan en cuanto a la presentación y arancelamiento correspondiente, sino que por el contrario, deberá confeccionarse y suscribirse el TP o ST02 (o 02E cuando corresponda, agregaremos) y abonar el arancel que exige al trámite de presentación en cuestión, salvo que el mismo se encuentre dentro de los parámetros de gratuidad establecidos por el Art. 4° Sección 1ra Capítulo III Título I del Digesto.

O sea, a modo de resumen, de recibirse una comunicación judicial o administrativa por medios no habituales (archivos digitales o impresiones de los mismos), deberá confeccionarse y suscribirse el formulario correspondiente, emitirse el recibo (en 0 si hubiera gratuidad) y una vez admitido el mismo, arbitrar los medios necesarios para que pueda constatarse la real existencia de la comunicación recibida, pero siempre teniendo en cuenta el principio general esbozado por Dirección Nacional de tratar de tomar razón de los mismos en la medida de lo posible.

Fernando Daniel Malvestuto

Interventor del Registro Seccional Cañada de Gómez N° 2 y “B”