El Dr. Eduardo Mascheroni es colaborador de nuestra Web desde 2014, y sus periódicos ensayos lo han convertido en el más prolífico autor de análisis registral de automotores argentino.

Podés anotarte a su próxima Conferencia Zoom —que dictará junto a la Dra. Mónica Sticconi y el Dr. Juan Luqui— siguiendo los pasos que se indican aquí.

En este caso, desde su estudio de la ciudad de Mendoza, y con la colaboración de su asociada, la Mandataria Nacional Yésica Ramos, presenta un nuevo artículo a todos nuestros lectores.

Según nos comenta, es Yésica “quien formula la consulta para su cliente, y realiza el acopio de los antecedentes del caso, en base a nuestra enseñanza en el curso de formación de mandatarios automotor, nos interrogamos sobre el tangible efecto fiscal de dicha denuncia ante una deuda por patentes pese a haber vendido hace mucho tiempo el vehículo en cuestión”.

“Nuestra recomendación es que al desapoderarnos de un vehículo sea mediante la realización de la transferencia en el Registro de la Propiedad Automotor (verificando que el trámite concluya correctamente), ello atento a que entregado el vehículo y los documentos correspondientes y transcurridos los 10 días hábiles que exige para inscribir la transferencia el art. 15 del RJA, puede luego dificultarse, localizar al último tenedor del vehículo para transferir el dominio, y si bien, la Denuncia de Venta exime de responsabilidad civil , aunque la jurisprudencia no es pacífica, pero ello será materia de otra nota, distinta es la respuesta frente a multas de tránsito y responsabilidad tributaria sobre dicho bien, que variará según el lugar de radicación del vehículo, y la incidencia del fallo ´Entre Ríos´ (año 2008) de la CSJN, en cuanto a la inconstitucionalidad del art. 27 del RJA con su reforma por la ley 25232″.

“La cuestión ha transcurrido a lo largo de los años sobre la interpretación del art. 27 citado y la inconstitucionalidad decretada sobre dicha norma por la CSJN en los autos en los autos “Provincia de Entre Ríos c/ Estado Nacional s/ acción declarativa” de fecha 10/06/2008, lo que ha dado lugar a diferentes interpretaciones y distinta legislación local al respecto”.

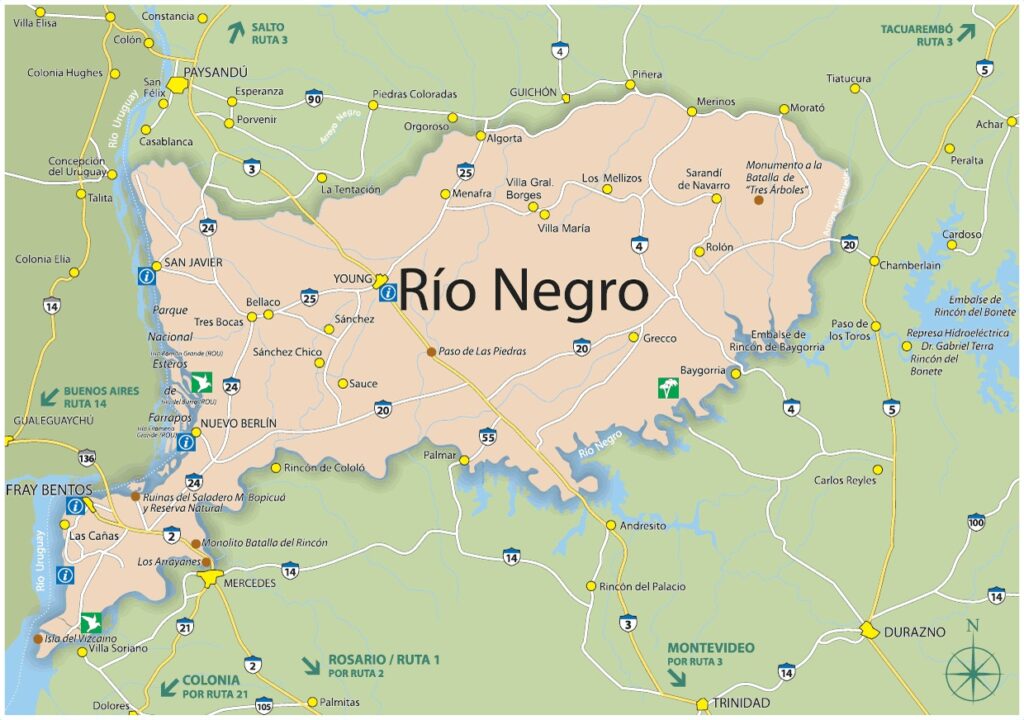

“A consecuencia de un fallo reciente, de la justicia de la provincia de Río Negro, analizamos distintos fallos en la misma, que resolvieron a favor de la aplicación de la Ley Nacional 25232 (declarada inconstitucional por la Corte) y su relación con normas tributarias locales, así la Ley provincial 4926, del año 2013, estableció que los titulares de dominio pueden liberarse de su responsabilidad tributaria con el inicio ante la Dirección General de Rentas, de la Denuncia de Venta Fiscal, trámite reglamentado por Res. N° 39/14 ANR, mediante la presentación del formulario local nº 16 firmado por ambas partes , más la denuncia de venta en el registro de la propiedad automotor conforme t.II cap.IV sec.1,DNTR, libre de deuda de patentes y documentación de las partes (DNI, CUIT/CUIL). Dicha resolución establece que si el comprador no firma la denuncia de venta fiscal, el vendedor podrá denunciar los datos, adjuntando copia del boleto de compraventa o Formulario 08, ambos con firma certificada del comprador”.

“Y por las características de dicha región, mencionamos a la vecina provincia de Neuquén, donde dicho tributo no es de carácter provincial sino municipal, lo que implica que cada localidad dicte su reglamentación al respecto”.

“Por ejemplo, la Municipalidad de Neuquén tuvo distintas regulaciones sobre el tema, la Ordenanza Municipal N° 1447, no contemplaba la posibilidad de liberarse de la responsabilidad del pago del impuesto de patente a través de la presentación de la denuncia de venta, luego si incluyó esta posibilidad en el art. 292 de la Ordenanza 10383 que derogó aquel régimen tributario y reguló un procedimiento para la presentación de la denuncia de venta ante el organismo municipal, aceptando así la limitación de la responsabilidad tributaria si se cumplían los requisitos allí establecidos”.

“Sin embargo, ese procedimiento fue dejado sin efecto mediante la Ordenanza 12.683, del año 2013, por la cual se dispuso que la transferencia de dominio del automotor debidamente inscripta en el Registro Nacional de Propiedad del Automotor, constituye el único instrumento a considerar para limitar la responsabilidad tributaria entre las partes intervinientes. Asimismo, estableció que el titular del dominio continuará siendo el contribuyente hasta que el comprador realice la transferencia del dominio y que no se considerará la denuncia de venta como limitante de dicha responsabilidad, para limitar la responsabilidad y la liquidación de deuda se realizará siempre a nombre de quien figure como titular registral del dominio”.

“En consecuencia, aunque hubiere denuncia de venta, en las mayoría de los municipios neuquinos, la misma carece de efecto alguno a los fines fiscales, para liberar de responsabilidad al titular registral, toda vez, que ello solo acontece si se transfiere y aún así el comprador, debe justificar la cancelación de la deuda, para retirar los documentos del vehículo transferido, conforma a los convenios de complementación de servicios vigentes entre los municipios y la DNRPACP, aunque se realice la insistencia o negativa de pago prescripta en el t. II, cap.XVIII, sec. 4 del DNTR. (cosa que se replica en varias provincias del país, como San Juan, San Luis, Tucumán, Chaco, Buenos Aires, entre otras), lo que resulta discutible, pero es materia de impugnaciones en sede fiscal local, no ante los Registros”.

“Por ende, a la fecha del presente, en Río Negro se encuentra previsto un procedimiento para limitar responsabilidad tributaria del propietario, que refleja el fallo Verdeccia que comentaremos, con la denuncia de venta mientras que en Neuquén Capital ello se encuentra vedado y solo es posible cesar en la responsabilidad tributaria con la transferencia de dominio. Estas diferencias deben tenerse presente al realizarse las operaciones de venta de automotores, en una región con un tráfico negocial compartido”.

“Pero veamos, que dice el fallo, ´VERDECCHIA, MIRTA SUSANA C/ AGENCIA DE RECAUDACION TRIBUTARIA S/ HABEAS DATA´, dictado por el tribunal civil de Villa Regina, el 6 de abril de 2022., EXPTE: S-2VR-10-C2021, donde la sra. Verdecchia, el 20/12/2021, inicia demanda contra la Agencia de Recaudación Tributaria para que rectifique en sus registros el sujeto obligado al pago del impuesto automotor del vehículo de su propiedad, solicitando se sustituya el sujeto obligado al pago, como así también la deuda que se le atribuye debiendo constar a nombre del adquirente en un boleto , indicado en la denuncia de venta realizada en sede registral”.

“Expone que en fecha 31 de julio de 2015 vendió el automotor y con fecha 05 de agosto de 2015 realizó la correspondiente Denuncia de Venta ante el Registro de la Propiedad Automotor, y no obstante el trámite realizado ante el Registro de la Propiedad Automotor, sigue figurando en los registros de la ARTRN como la persona obligada al pago del impuesto automotor, con deuda, y no habiendo recibido respuesta favorable a su reclamo administrativo, promueve demanda judicial, para receptar dicha denuncia , y se ordene a la ARTRN rectificar en sus registros al sujeto obligado al pago del impuesto automotor correspondiente”.

“Por ende, se tiene por interpuesta acción de Hábeas Data, con arreglo al Art. 43 párrafo 3º de la Constitución Nacional, Ley Provincial B Nº 3246, y Art. 20 de la Constitución Provincial, con el objeto de la rectificación de datos obrantes en la Agencia de Recaudación Tributaria rionegrina respecto del automotor de la actora y en relación al impuesto automotor la deuda que se le atribuye”.

“La Agencia de Recaudación Tributaria confirma que no presta atención a la denuncia de venta realizada por la actora en cuanto eximente de pago del impuesto”.

“En este caso, la jueza interviniente tuvo en cuenta que conforme a la ley de habeas data local, la Sra. Verdecchia tiene derecho a que se modifiquen los datos erróneos que pueda contener una base de datos estatal sobre ella, en este caso la impositiva del automotor que no refleja que la misma se desposeyó del bien que figura en su propiedad, y por ende no es exigible el impuesto, a su respecto, ya que no detenta el uso”.

“La denuncia de venta registral, tiene ese efecto, conforme al art. 27 del RJA, en su texto vigente, y habiendo sido comunicada en forma fehaciente por el registro mediante carta, a la administración tributaria rionegrina. La cual, omite considerar dicha comunicación, faltando a las previsiones del régimen legal citado. Y en consecuencia el sujeto contribuyente es el adquirente por boleto, denunciado en dicha denuncia de venta”.

“Esta conclusión, mediante la cual los entes tributarios locales deben tener en cuenta a la denuncia de venta, no se condice con el fallo paradigmático del año 2008 de la Corte nacional, que declaró que la mentada ley 25232, que incluye esa reforma en el art. 27 del RJA y permite, eximirse de responsabilidad fiscal con la denuncia de venta, es inconstitucional por cuanto, avasalla la soberanía de la provincia o por caso del municipio que percibe el tributo, en cuanto éstos definen quien es el contribuyente obligado al pago”.

“En efecto, en : “Entre Ríos, Provincia de c/ Estado Nacional s/ acción declarativa de inconstitucionalidad”, la Provincia de Entre Ríos promueve demanda contra el Estado Nacional, a fin de obtener la declaración de inconstitucionalidad de la ley 25.232 y explica que el art. 27 del decreto ley 6582/58 establece la posibilidad de exención de responsabilidad civil para el titular dominial de un automotor, cuando denuncie ante el Registro Nacional de la Propiedad Automotor su tradición, con el propósito de transmitir el dominio. Agrega que la ley 25.232 añadió un párrafo al citado precepto, con el texto siguiente: “Además los registros seccionales del lugar de radicación del vehículo notificarán a las distintas reparticiones oficiales provinciales y/o municipales la denuncia de la tradición del automotor, a fin de que procedan a la sustitución del sujeto obligado al tributo (patente, impuestos, multas, etc.) desde la fecha de la denuncia, desligando a partir de la misma al titular transmitente”.

“Esta disposición, en cuanto obliga a liberar del tributo al titular del dominio a partir de la fecha de la denuncia de venta, constituye (en criterio de la provincia actora) una intromisión del legislador federal en una cuestión de exclusiva competencia de las provincias, como lo es la regulación de los gravámenes cuya implementación se han reservado”.

“Por cuanto, si el transmitente continúa como titular dominial del vehículo, la Nación no puede restringir el cobro de los gravámenes locales sin inmiscuirse en una facultad provincial exclusiva”.

“El Estado Nacional, niega que la ley 25.232 modifique la gabela local en sus aspectos esenciales, pues sólo delimita quién será el sujeto pasivo de la obligación una vez radicada la denuncia de venta ante el Registro de la Propiedad Automotor correspondiente”.

“Destaca que el Código Fiscal provincial tipifica, como contribuyentes del impuesto a los automotores, tanto a los propietarios como a los poseedores a título de dueño y sobre la base de esta disposición, el poder local permanece intacto aún después de la reforma, pues todavía puede exigir el pago a los segundos, limitándose la ley impugnada a vedarlo sólo respecto de los primeros, que efectivizaron sus denuncias de venta”.

“En tales condiciones, considera que no existe perjuicio o daño actual, concreto y articularizado para la actora, por lo cual solicita el rechazo de la pretensión de la provincia, y señala que ésta puede secuestrar el automotor una vez vencido el plazo para que el adquirente registre la transferencia, de tal modo, que se subsane la morosidad incurrida y, en tal hipótesis, será no sólo el adquirente sino también el titular del dominio el obligado al pago”.

“La Corte, al fallar en favor de la provincia, dijo que, por el art. 121 de la Constitución Nacional, no es objetable “la facultad de las provincias para darse leyes y ordenanzas de impuestos y, en general, todas las que juzguen conducentes a su bienestar y prosperidad, sin más limitaciones que las enumeradas en el art. 108 (hoy art. 126) de la Constitución; siendo la creación de impuestos, elección de objetos imponibles y formalidades de percepción, del resorte propio de las provincias, porque entre los derechos que hacen a la autonomía de ellas es primordial el de imponer contribuciones y percibirlas sin intervención de autoridad extraña (Fallos: 7:373 entre otros)”.

“Y si bien, es válido el régimen jurídico del automotor, en cuanto fue dictado porque, conforme a Fallos: 235:571, ´si las provincias han delegado en la Nación la facultad de dictar los códigos de fondo (art. 67; inc. 11 de la Constitución), para robustecer mediante esa unidad legislativa la necesaria unidad nacional, consecuentemente han debido admitir la prevalencia de esas leyes del Congreso y la necesaria limitación de no dictar normas, fiscales o no fiscales, que las contradigan. El precepto constitucional así lo establece en términos categóricos´; y agregó ´que lo expuesto no significa transferir normas del derecho civil al derecho financiero, sino solamente hacer respetar la entidad de bienes y derechos tal como los estructura el derecho común, de vigencia nacional (art. 31 de la Constitución) sin interferir en la esfera autónoma del derecho financiero local para hacerlos fuente de imputación tributaria, pero respetándolos en su esencia y significado Jurídico”.

“En uso de estas atribuciones se dictó el decreto-ley 6584/58, para regular el derecho de dominio sobre los automotores en manera uniforme para todo el país, pues el legislador consideró que las disposiciones del Código Civil se evidenciaban carentes de valor práctico en su aplicación . A partir de allí, sustituyó la prueba de la propiedad mediante la posesión por la exigencia de la inscripción en un Registro, con el correlativo otorgamiento de un título de propiedad”.

“Pero, la ley 25.232 no evidencia semejante grado de validez, pues dista de regular un aspecto sustantivo del derecho de fondo, para incorporarse a la relación obligacional que une al contribuyente con el Fisco local, nacida (precisamente) como consecuencia del alcance del dominio ya definido por la propia autoridad nacional”.

“En efecto, esa interferencia se efectúa con el único objeto de desplazar a uno de los sujetos pasivos posibles, en estos casos el titular dominial de la riqueza (Fallos: 207:270), impidiendo al Fisco local que persiga sobre él su cobro”.

“Por tales razones, corresponde admitir la demanda y declarar que la ley 25.232 contraría lo dispuesto en los arts. 75, inc. 12, y 121 de la Constitución Nacional, conclusión que, cabe destacar, es la única que concilia la unidad jurídica nacional con la autonomía impositiva de las provincias, en tanto éstas imponen tributos permanentes, pero dando sentido económico y tomando como materia imponible las entidades jurídicas, tal como las crea el derecho sustantivo nacional”.

“Por último, el Tribunal coincide con el dictamen recordado en que no resulta aceptable la defensa del Estado Nacional basada en que el poder tributario provincial permanece intacto aun después de la reforma de la ley 25.232, pues todavía puede exigir el pago al adquirente, limitándose la norma impugnada a vedarlo sólo respecto del titular del dominio que efectivizó su denuncia de venta”.

“Ello es así pues, como se ha dicho, dentro de la esfera autónoma del derecho financiero local, las provincias gozan de las más amplias facultades para gravar las entidades jurídicas tal como las crea el derecho sustantivo nacional y sobre esta base, no puede la ley 25.232 impedir optar por el cobro del tributo provincial al dueño del automóvil, a su poseedor en tal carácter, o a ambos conjuntamente. Una solución contraria importaría tanto como desnaturalizar el equilibrio y la armonía con que deben operar los poderes federales con los provinciales, en desmedro de estos últimos (Fallos: 286:301)”.

“También resulta irrelevante que la provincia pueda secuestrar el automotor una vez vencido el plazo para que el adquirente registre la transferencia, como sostiene el Estado Nacional en su defensa. Tal circunstancia no resulta, sin perjuicio de la procedencia de la medida, suficiente para justificar la ilegítima restricción de la autonomía provincial que representa la ley 25.232″.

“Por ello, se declaró inaplicabilidad si la provincia así lo entiende y quiere, de la ley 25232, como eximente del pago del impuesto a la patente automotor, cuando se formula la denuncia de venta registral”.

“Acotamos que con la disidencia del entonces Ministro Carlos Fayt, que consideró que la Nación, no podía intervenir en ese caso, por cuestiones formales”.

“Pero, hoy tenemos que existe un fallo, nada menos que de la Corte nacional, que contradice al emitido por la jueza de Río Negro, por ende, cabe aguardar a las seguras apelaciones, antes de apreciar, si finalmente, la denuncia de venta exime al titular que la realiza de responsabilidad fiscal o si por el contrario, manteniendo lo fallado por la Corte , 14 años atrás, carece de validez constitucional para impedir al fisco local, perseguir a dicho titular en el cobro del tributo. Aunque advertimos, el fisco rionegrino, estaría también contradiciendo normas propias como apuntamos supra, orientadas a admitir dicha denuncia. Sin dudas, un caso abierto, en cuanto a sus consecuencias”.

Dr. Eduardo Mascheroni Torrilla

Consulta, como debo hacer para desconocer una denuncia de venta la cual fue realizada hace 12 años

Consulta, si yo realizo la denuncia de venta y ademas tengo un boleto de compraventa (contrato civil) donde están todos los datos del adquiriente; no me sirve para deslindar la responsabilidad impositiva (patente)? siendo que el vehiculo no esta bajo mi tutela hace tres años? (en mi caso aprticular)

gracias

Buenas tardes, todo va a depender de la normativa de la jurisdicción a la que este afectado el vehículo. inicialmente y en líneas generales, no desliga responsabilidad fiscal, solo genera una situación de solidaridad entre el titular registral y el poseedor, quedando este ultimo como primer sujeto pasivo del tributo (ej.: “Los titulares de dominio podrán LIMITAR su responsabilidad tributaria mediante Denuncia Impositiva de Venta (…)” art. 229 Código Fiscal de la Provincia de Buenos Aires). El titular registral solo se desliga completamente, con la transferencia de dominio.

En su caso en particular, la Denuncia de Venta, tiene efectos a nivel registral y algunos efectos de carácter civil y penal (dependiendo la apreciación judicial de cada caso en particular). El boleto, solo tendrá efectos como elemento probatorio en materia fiscal, en líneas generales, siempre y cuando tenga las firmas debidamente certificadas (ej.: art 3 Res. Norm. 27/14 – ARBA y sus modificaciones), lo que le otorga, entre otras cosas, identificación fehaciente del adquirente y fecha cierta del acurdo de partes.-

Escribo estas líneas, en respuesta al Articulo del Dr. Mascheroni y la Mandataria Nacional Ramos, con el fin de dar una visión tributarista del caso analizado.

A mi entender, fallo emitido por la justicia de primera instancia de Rio Negro, adolece de múltiples errores. El primero, es desconocer el fallo de la Corte Suprema de la Nación, respecto a la inconstitucionalidad del la ley 25.232. Dicha norma, avasalla flagrantemente las potestades tributarias originarias de las Provincias, siendo estas ultimas, las únicas que pueden legislar respecto a los tributos y sus elementos constitutivos, que no hayan sido delegados a la Nación en la Constitución (art. 75 inc. 2, art. 121 y art. 126).

Una ley Nacional, no puede, por lo tanto, modificar elementos típicos fundamentales de un impuesto Provincial, siendo uno de ellos, la determinación del sujeto pasivo, así como sus formas de liberación de la carga tributaria (“Entre Ríos, Provincia de c/ Estado Nacional s/ acción declarativa de inconstitucionalidad” y consecuentemente los principios reconocidos hasta la actualidad en “Filcrosa S.A. s/ quiebra s/ incidente de verificación de Municipalidad de Avellaneda”).

En segundo lugar, habiendo leído el fallo “VERDECCHIA, MIRTA SUSANA C/ AGENCIA DE RECAUDACION TRIBUTARIA S/ HABEAS DATA”, así como la normativa provincial, entiendo impropio de un Juzgado Civil y Comercial, atribuirse la potestad de fallar respecto a la materia tributaria, siendo esta exclusivamente Contenciosa Administrativa, como prescribe el Código Fiscal (art. 50 y sig.) y el Código de Procedimiento Contencioso Administrativo de Rio Negro. Que si bien puede versar sobre un recurso de Habeas Data, este ultimo, fue presentado erróneamente, en cuanto a su contenido, ya que solicita “se modifiquen datos erróneos”, cuando en realidad busca eximir a un sujeto obligado por ley del pago de un impuesto provincial, basándose en una norma que previamente fue declarada inconstitucional por la Corte Suprema de la Nación.

Determinar quien es el sujeto obligado por un impuesto, en este caso directo, es materia exclusiva de la Provincia y esta ultima, en su ley impositiva, ha estipulado que, el titular registral es el sujeto pasivo de la relación jurídica tributaria, quien verifica el hecho imponible y que solo se liberara de esa obligación, mediante la inscripción de la transferencia de dominio (por la cual es desplazado de su condición de sujeto pasivo).

En un segundo lugar habla de que “el Titular podrá liberar su responsabilidad tributaria mediante la presentación de la Denuncia de Venta Fiscal ante la Agencia de Recaudación Tributaria, la que deberá ser rubricada por el vendedor y el comprador del objeto imponible, acompañada de la Denuncia de Venta emitida por el Registro Nacional de la Propiedad del Automotor (decreto ley nº 6582/58) y toda otra documentación que a estos efectos se determine.” ( artículo 2º de la ley I nº 1284). Así mismo, crea explícitamente, una solidaridad entre el titular y el poseedor del vehículo, situación análoga a la de la mayoría de las provincias del pais, reconociendo en sus respectivas normas tributarias, una situación de solidaridad y no una liberación de la carga impositiva (“Los titulares de dominio podrán limitar su responsabilidad tributaria mediante Denuncia Impositiva de Venta (…)” – art. 229 del Código Fiscal de Bs.As., Res. B2 de la provincia).

En los hechos del caso, la titular registral, jamás cumple con los requisitos de la normativa Provincial (nunca notifica fehacientemente a la autoridad fiscal de la provincia, adjuntando la documentación requerida por esta), sino que considera que la mera notificación por parte del Registro Seccional, es suficiente. Dicha situación, es apoyada en la sentencia, incurriendo así Su Señoría, en un gravísimo error, respecto a la aplicación de la norma.

Al igual que en todas las leyes tributarias análogas del pais, la Denuncia de Venta Registral, es solo uno de los requisitos para formalizar la Denuncia de Venta Impositiva. La Denuncia Registral solo tendrá valor, siempre que reúna los elementos de identificación fehaciente del adquirente, mediante su firma certificada por los agentes habilitados a tal efecto, en caso contrario, será considerada como una declaración jurada unilateral, sin efectos fiscales.

De esta forma, no solo, un Juzgado Civil y Comercial, emite una sentencia respecto a cuestiones de fondo, sobre las cuales no posee competencia, sino que además lo hace sobre un basamento normativo, declarado inconstitucional y haciendo caso omiso a lo prescripto por la Constitución Nacional.

Monti Ezequiel D., Abogado egresado de la Universidad Nacional de La Plata; Ayudante Adscripto Titulado de la Catedra II de Finanzas y Derecho Financiero (Tributario) de la Facultad de Cs. Jurídicas y Sociales de La Plata (UNLP); colaborador en el RS 25154 de La Plata desde el años 2013.-